株式投資をしていると、ニュースなどで

「A社は自社株買いを実施」

ということを耳にしたり、記事を見かけることがあります。

このニュース、投資家界隈ではだいたい好意的に受け止められます。

でも「A社が自分の株を買っただけであって、なぜそれが株主にとってなにが嬉しいの?」という方も多いはず。

今日は、自社株買いがなぜ株主にとって“おいしい話”なのかを、できるだけ分かりやすく解説します。

① 自社株買い=「1株あたりの価値」が上がる

まず一番大事なポイント。

自社株買いとは、会社が市場から自分の会社の株を買い戻すことです。

買い戻された株は消却されるか、使われないまま保有されます。

ここで何が起きるかというと…

株の総数が減る

↓

1株あたりの取り分が増える

ピザで例えると分かりやすいです🍕

- ピザ1枚を10人で分ける → 1人あたり1/10

- ピザ1枚を8人で分ける → 1人あたり1/8

ピザの大きさは同じでも、人数が減れば1人あたりは大きくなる。

自社株買いは、これとまったく同じ構造です。

② EPS(1株利益)が上がりやすくなる

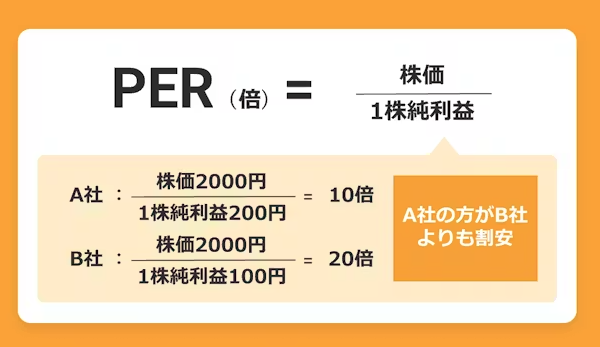

株の価値を測る指標のひとつに EPS(1株あたり利益) があります。

EPS = 利益 ÷ 発行済株式数

自社株買いで「分母(株数)」が減れば、

利益が横ばいでも、分母の数が少なくなる分、EPS(1株あたりの利益)は上がりますよね。

EPSが上がると何が起きるか?

- PERが下がる(=割安に見える)

- 株価が見直されやすくなる

- 機関投資家が評価しやすくなる

つまり、自社株買いは株価を底上げする施策とも言えます。

③ 配当と違って「税金を後回し」にできる

自社株買いは、「配当金を配らない代わりに、税金を支払いを後回しにして、株の価値を高めようとしている」と解釈もできると思います。

- 配当 → もらった瞬間に、配当金の約20%の税金がかかる。

- 自社株買い → 株主に税金はかからない。株価に反映されるだけ(売らなければ非課税)

長期投資家にとっては

👉「自分のタイミングで利益確定できる」

👉「税金のコントロールがしやすい」

というメリットがあります。

④ 経営陣の株主に対する“意思”の表れ

自社株買いは、会社にとっても安い買い物ではありません。

それでも実施するということは、

- 「今の株価は安すぎる」

- 「余剰資金を無駄に使わない」

という経営陣からのメッセージでもあります。

もちろん、すべての自社株買いが正解とは限りません。

成長投資を削ってまでやるのは本末転倒です。

ただし、

- 成熟企業

- キャッシュリッチ

- 成長投資は一巡している

こうした企業の自社株買いは、株主重視の姿勢として評価されやすいのも事実です。

まとめ:自社株買いは実感しにくい「株主還元」

自社株買いは、配当のように実感しやすいものではありません。

でも実は、

- 1株あたり価値が上がる

- EPSが改善しやすい

- 税効率がいい

- 株主還元の意思の表れ

という、じわじわ効く株主還元策です。

決算資料で「自社株買い」の文字を見つけたら、

「お、ピザが大きくなるやつだな」と思い出してみてください。