今回は、現在の資産状況を起点に、10年〜30年先のシミュレーションを行います。

感覚論ではなく、前提条件と数字を置いた上で、どの程度の現実性があるのかを整理します。

現在地の整理(2025年12月時点)

- 年齢:35歳

- 金融資産:3,000万円

- 投資開始:2021年

- 年間投資額:360万円(NISA枠を使い切るイメージ)

- 積立NISA:オルカン+S&P500(年120万円)

- 成長投資枠:国内高配当株中心+米国株・REIT一部(年240万円)

- 年間配当金:90万円 ※配当を生活費に使わず、再投資に回す前提

- 年間追加投資合計:450万円

ここから「富裕層ライン」である金融資産1億円以上を目指します。

シミュレーションの前提条件

今回の試算では、以下の前提を置きます。

今回の計算条件は以下の通りです。

- 初期資産:3,000万円

- 年間追加投資:450万円

- 想定利回り:年5%

- 投資期間:10年間と30年間

インデックス投資+高配当株の組み合わせを想定し、やや保守的な利回りで試算します

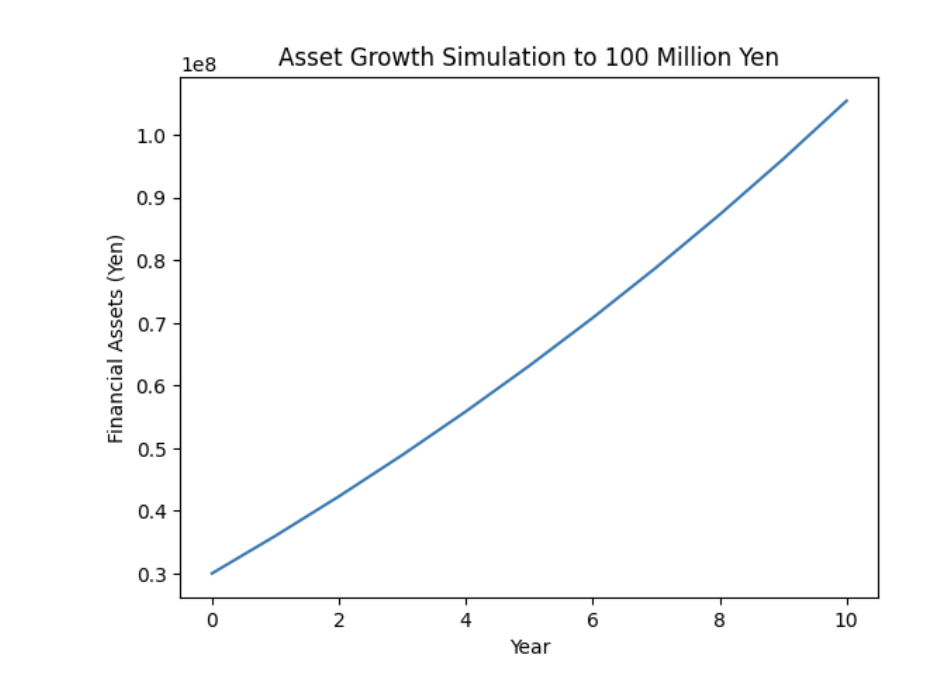

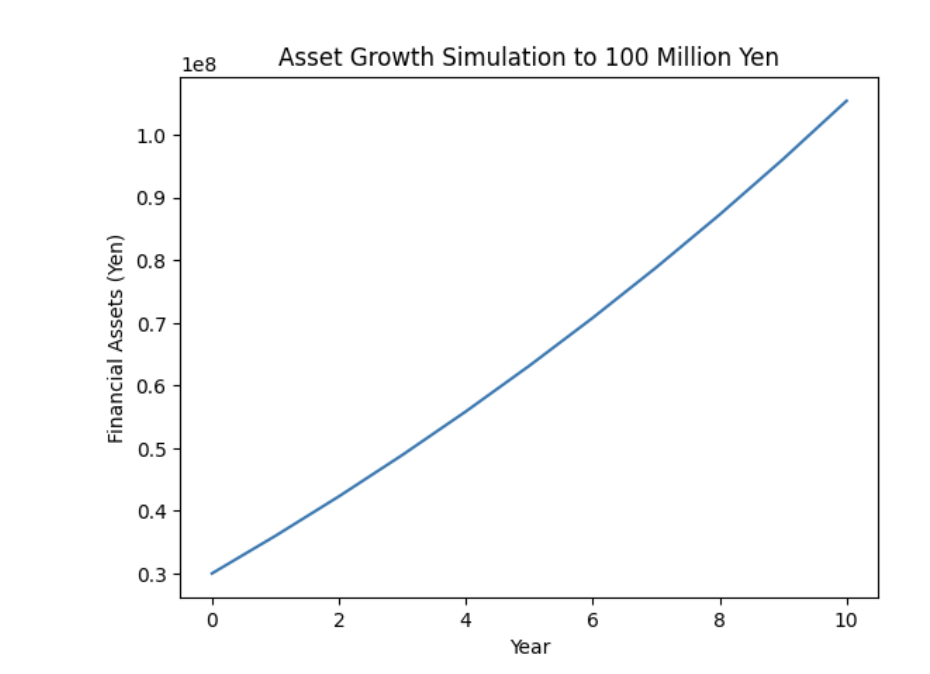

① 10年間のシミュレーション結果

約1億500万円

内訳は以下の通り

- 初期資産の成長分:約4,900万円

- 10年間の入金総額:4,500万円

- 運用益:約3,600万円

グラフの前提条件(再掲)

- 初期資産:3,000万円

- 年間投資額:360万円

- 年間配当金:90万円(全額再投資)

- 年間追加投資合計:450万円

- 想定利回り:年5%

- 期間:10年

👉 10年で1億円到達は十分に現実的

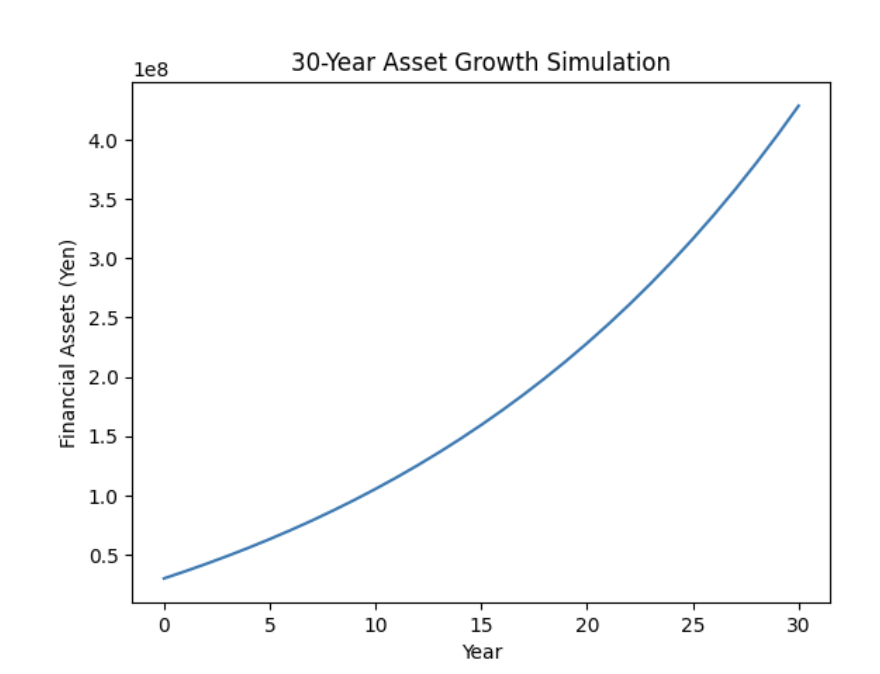

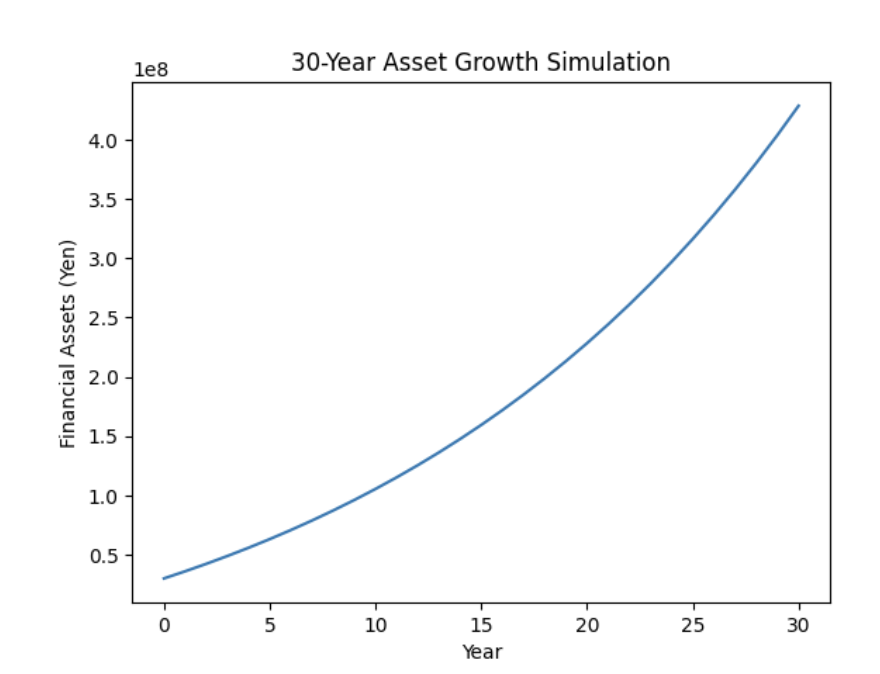

② 30年間のシミュレーション結果

約4億3000万円

上のグラフが、30年間(35歳→65歳想定)の金融資産推移シミュレーション

この区間をグラフで切り取ると、明確に以下の特徴が見える。

右肩上がりが「直線」から「曲線」に変わる

10年目以前は、資産増加は比較的なだらか。

しかし10年を超えたあたりから、傾きが年々大きくなるカーブを描き始める。

これは、

資産 × 5%という「増加の土台」そのものが大きくなっているため。

30年間の資産推移シミュレーション

前提条件(固定)

- 初期資産:3,000万円

- 年間投資額:360万円

- 年間配当金:90万円(全額再投資)

- 年間追加投資:450万円

- 想定利回り:年5%

- 投資期間:30年

グラフから見える全体像

資産到達イメージ

- 10年目(35歳〜45歳):約1.05億円

- 20年目(45歳〜55歳):約2.3億円(+1.25億円)

- 30年目(55歳〜65歳):約4.3億円(+2億円)

フェーズ別の意味合い

【0〜10年】1億円到達フェーズ

- 資産形成の主役:入金力+継続

- 投資の巧拙よりも「やめないこと」が最重要

- 配当90万円は金額よりもメンタル安定装置

👉 この10年を耐えられるかどうかが分かれ道

この10年間でやってはいけないこと

10年〜20年フェーズで最も危険なのは、

- レバレッジをかける

- 集中投資に走る

- 短期売買で効率化を狙う

すでに勝ち筋が見えている局面では、「下手に動かないこと」こそが最適解

【10〜20年】資産が資産を生むフェーズ

- 複利効果が明確に可視化される

- 年間の資産増加額が1,000万円規模に近づく

- 給与の影響力が相対的に低下

👉 「働かなくても増える」感覚が現実になる

10年〜20年は“人生が変わる区間”

この区間は、

- 努力量が減っても

- 投資額を増やさなくても

- 資産が自動で増えていく

という、資産形成の臨界点。

ここからは増やすことに力をいれなくても自然と増えていくフェーズ

数値で見る10年〜20年の資産水準

- 10年目:約1.05億円

- 15年目:約1.6億円

- 20年目:約2.3億円

この10年間での増加額は、約1.25億円。

注目すべきは、この増加の大半が「新規入金」ではなく、運用益によるものである点

1億円はゴールではなく、そこからの10年が、本当の分かれ道になる

【20〜30年】加速度的成長フェーズ

- 入金450万円の影響が小さく見えるほど複利が支配

- 年5%でも資産は指数関数的に増加

- リスクを取る理由が消えるゾーン

👉 この段階で重要なのは

増やすことより、守ること

このシミュレーションの本質

この30年グラフが示しているのは、

- 高利回りは不要

- 売買テクニックも不要

- 必要なのは「長く続けること」

まとめ

前半10年の積み上げは苦しいが、後半10年は積み上げなくても自然の成り行きで上がっていく

投資の成否を分けるのは、特別な才能がなくても、マネーマシンを早く作り「継続できる仕組み」を作れるかどうか